Ezek jelentősen befolyásolják a hitel költségeit, a hitelügyintézéssel töltött időt és magának a hitelkérelemnek a sikerességét is. Ezek alapján összeállítottam neked egy listát, ami reményeim szerint segíteni fog a hitelfelvétel során.

Először is mérd fel a lehetőségeidet!

Mielőtt bármibe is belekezdesz, érdemes számolgatnod. Egy lakásvásárlás során figyelembe kell venned, hogy a bank legfeljebb az ingatlan piaci értékének a 80%-át fogja finanszírozni, ez jogszabályi maximum. De a bevételed is fontos tényező, hiszen nettó 500ezres összjövedelem alatt a jövedelem 50%-a, 500ezer nettó felett 60%-a terhelhető hitellel, és ebbe beleszámítanak a már meglévő hiteleid, hitelkártyák, folyószámla hitelkeretek is. Előbbi két adatból ki tudod számolni az elméleti maximumát a hitelednek.

Már csak az a kérdés, hogy melyik bank számol a GYES-sel, GYED-de, terhes táppénzzel, cafeteriával, ingatlan bérbeadásból származó jövedelemmel, osztalékkal, KATA-s jövedelemmel, stb. Itt jelentős eltérések vannak az egyes hitelintézetek között, ami alapjaiban befolyásolja a hitelképességedet, sőt a kamatot is, hiszen magasabb jövedelem esetén nagyobb kamatkedvezményre számíthatsz. Nyilván a legegyszerűbb mindezt átbeszélni egy hiteltanácsadóval, aki az egész piacot átlátja és összefoglalja neked egyetlen kalkulációban az egyes bankok ajánlatait, figyelembe véve minden felsorolt szempontot.

Az ingatlanvásárlás során számolnod kell járulékos költségekkel is, úgymint ügyvédi munkadíj, vagyonátruházási illeték (ha CSOK-kal vásárolsz, akkor ezt elengedik), költözés, minimum tisztasági festés és néhány szaniter cseréje, rosszabb esetben kisebb-nagyobb felújítás. Mindezt le kell vonnod az önerődből vagy ennyivel magasabb összegű hitelt kell felvenned. Ha mindent számításba vettél, akkor írd le és jöhet a következő pont.

Változó vagy fix kamatozású legyen a hitel?

Mindkettő mellett szól érv. A változó kamatozású hitelek kockázatosabbak, hiszen amikor emelkedik a kamatszint, akkor drágább lesz a hitel, emelkedik a havi törlesztőrészlet. De ez a másik irányban is működik. Kérdés: mire számítasz, ill. mi fog valójában történni. Jelenleg intenzíven emelkednek a kamatok az infláció megfékezésének céljából, és nem kizárt, hogy év végére látni fogunk két számjegyű lakáshitel kamatokat is. De az is valószínű, hogy ez a kamatszint 2-3 éves távon normalizálódni fog. Tehát egy öt éves kamatperiódusú hitellel akár jól is járhatsz, ha most veszed fel. Ez ui. olcsóbb, mint gy 10 éves kamatperiódusú és jó eséllyel kamatfordulón olcsóbbá válik, míg egy tíz éves esetén tíz évig fogod fizetni a magasabb kamatot. Igaz, ez spekuláció, egyáltalán nem biztos, hogy ez fog történni.

Ha biztosra akarsz menni, akkor válassz minél hosszabb kamatperiódusú, akár fix hitelt és amikor lecsökkennek a kamatok, akkor egy kiváltással tudod olcsóbbá tenni. Épp ezért nagyon fontos, hogy olyan hitelkonstruciót válassz, ahol az elő- és végtörlesztési díjak nem magasak. Több helyre ráadásul díjmentes előtörlesztést kapsz, ha pl. velünk, a Maxdom-mal intézed a hitelkérelmedet. Természetesen választhatsz még rövidebb kamatperiódusú hitelt, de ennek akkor van igazából értelme, ha előre tudod, hogy végtörleszteni fogsz, mert el fogsz adni egy ingatlant vagy valamilyen más forrásból számítasz nagyobb összegű bevételre.

Babaváró és CSOK (OTK) hitel

Ezen hitelek esetén is érdemes több bankot meghallgatni. Ahogy korábban írtam, a jövedelemelfogadás, a gyorsaság, stb. fontos szempont lehet egyes esetekben. Akkor például, ha már a szülés előtt álltok közvetlenül, nem mindegy, milyen gyors a babaváró ügyintézési határideje. Az sem mellékes, hányszor kell emiatt bemenni a bankba (van, ahol mindössze egyszer). A jövedelem elfogadás pedig azért lényeges kérdés, mert ha nem kapod meg az igényelt összeget (maximálisan 10M Ft igényelhető), hanem a jövedelmek egy részének el nem fogadása miatt csak kevesebbet ajánlanak, akkor a "bent maradt" összegtől végérvényesen elesel, hiszen a támogatás csak egyszer igényelhető.

Hasonló a helyzet a CSOK-kal és a CSOK mellé igényelhető kamattámogatott lakáshitellel is (OTK). Ráadásul a megelőlegező CSOK-ot (amikor vállaltok gyermeket és előre mgkapjátok rájuk a CSOK-ot) nem minden bank számítja be önerőnek. Nem mindegy tehát, hogy a támogatott hitelek iránti kérelmet hol adod be.

Állami támogatások kimaxolása: CSOK+OTK+babaváró+ÁFA vissza, JTCSR, illetékmentesség

Ha családos emberként sok állami támogatásra vagy jogosult, érdemes jól átgondolni, melyeket szeretnéd igénybe venni. Pl. ha CSOK-kal vásárolsz ingatlant, akkor nemcsak a vissza nem térítendő támogatást kapod meg, hanem kamattámogatott hitelt is igényelhetsz (2 gyermek esetén 10 millió, 3 gyermek esetén 15 millió forintot), amelynek a kamata a tartam végéig fix 3%. De CSOK-os vételnél az illetéket sem kell megfizetned, ami az ingatlan vételárának 4%-a.

Ha még vállaltok gyermeket, akkor jelzáloghitel elengedésre is jogosultak vagytok, a második gyermek után egy, a harmadik után négy és minden további gyermek után további egymillió forint erejéig.

Nézzünk egy példát!

Ha új építésű lakásba költöztök, akkor az 5%-os ÁFA összege visszajár, egész pontosan a bank közvetlenül megfizeti az eladónak (utána az állam kifizeti a banknak). Ha egy 50M Ft-os vételben gondolkodsz és 3 gyermeket tervező fiatal házasok vagytok, akkor az ÁFA visszatérítés miatt a vételárból csak 47.619 Ft-ot kell megfizetnetek. 10M Ft CSOK mellé 10M Ft babaváró kölcsönt is felvehettek (2022.dec.31-ig), amit a harmadik gyermek születése után elengednek. Ráadásul az illetéket sem kell megfizetni (2M Ft lenne amúgy), a maradék 27.619ezer Ft-ból 15M Ft-ot kamattámogatott lakáshitelből tudtok fedezni és a JTCSR miatt 5 millió Ft-ot vissza is kaptok (érdemes a piaci hitelt csökkenteni vele).

Tehát az 50M Ft lakásotok összesen 22,6M Ft-ba fog kerülni, aminek a nagy részét fix, alacsony kamatozású hitellel tudtok fedezni.

Figyelj oda a járulékos költségekre!

Ahogy már említettem, járulékos költségekkel is kell számolnod. A legtöbb banki költséget a legtöbb bank elengedi (értékbecslés, folyósítási jutalék, stb.), de lesznek banktól független költségeid is. Az ügyvédi munkadíj 0,5-1% között mozog, ha nem CSOK-kal vásárolsz, akkor 4% illetéket is fizetned kell, egy alap felújításra pedig nyugodtan rászámolhatsz 50-80ezer Ft-ot négyzetméterenként. Igaz, ez utóbbiból akár 3millió forintot is visszaigényelhetsz 2022.dec.31.ig az otthonfelújítási program keretén belül.

Járulékos költség még a közjegyzői díj, aminek a mértéke függ a vételártól és az adott bank által alkalmazott szerződésmintától is (minél hosszabb és minél több példányban készül, annál drágább lesz a közjegyző díjazása). Itt is fontos tehát a bank helyes kiválasztása. Tudnod kell, hogy több bank is akciózza, hogy visszatérítik a közjegyzői költséget részben vagy egészében.

Köss hitelfedezeti biztosítást is!

Biztos tudod, hogy kötelező lakásbiztosítást kötni a bankhitel mellé és ezt záradékoltatni is kell a bankra. Így védik a fedezetet, ez teljesen normális. Viszont van egy tényező, amivel nem számolnak a bankok és a legtöbb hitelfelvevő sem: a hitel visszafizetésének alapfeltétele ugyanis, hogy legyen rendszeres bevételi forrásod. Ha ez akár ideiglenesen nincs meg, pl. munkanélküliség vagy baleset/elhúzódó betegség következtében, akkor annak fájdalmas következményei lehetnek. Épp ezért a hiteled mellé kötelező jelleggel köss élet- és egészségbiztosítást. Ezzel véded magadat és a családodat.

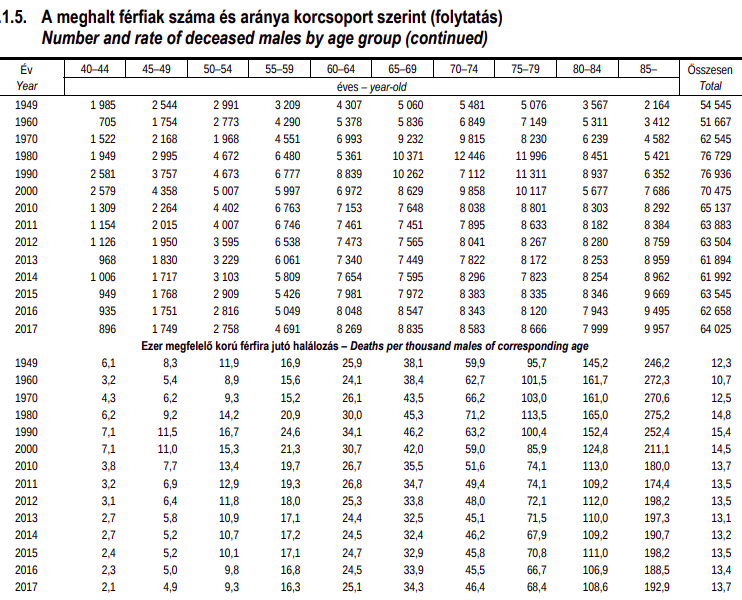

Joggal teheted fel a kérdést: mekkora az esélye, hogy szükségem lesz az életbiztosításra? Hadd mutassak egy statisztikát a KSH adatbázisából (2017-es demográfiai évkönyv). Ha megnézed a számokat, akkor láthatod, hogy pl. minden harmincadik 40 éves férfi a következő 20 évben meghal. Ez statisztikai adat és azt szemlélteti, hogy egy 20 éves hitelnek igenis van kockázata. Annak, hogy súlyos vagy kevésbé súlyos, de elhúzódó betegség történik, szintén van esélye. És mivel ezek egymást nem kizáró tényezők, a valószínűségek összeadódnak.

Nem az a célom, hogy megijesszelek, hanem szeretnélek rádöbbenteni, hogy a hitelfelvétel miatt miért "kötelező" életbiztosítást kötni. Fontos tudnod, hogy addig fog veled szóba állni a biztosító, amíg egészséges vagy, és sajnos előre nem tudhatjuk a jövőnket, nem tudjuk megválasztani az optimiális időpontot életbiztosítás kötésére. Épp ezért most van az optimális időpont, amikor még - remélhetően - egészséges vagy és kedvező feltételekkel biztosíthatod magadat és családodat. Ha van hiteled, de még nem kötötted meg életbiztosításodat, akkor ne késlekedj, itt kérhetsz kalkulációt.

Láthatod, nem annyira bonyolult egy hitelfelvétel alapjait rendbe tenni, de a konkrét megvalósítást érdemes szakemberre bízni. Így időt és pénzt spórolsz meg, hiszen megkapod a legjobb ajánlatokat, a tudnivalókat, dokumentumokat, gyorsított ügymenetet és még egyedi kamatkedvezmény is a tiéd lehet. Hitelkalkulációt itt kérhetsz, díjmentes konzultációs időpontot pedig itt foglalhatsz.