Jelentős változások történtek, különösen az életbiztosítások adózásában 2018-ról 2019-re, így időszerű, hogy ezeket bemutassam. De szó lesz ezen kívül a vagyonbiztosításokról is, és a kockázati életbiztosítások mellett a tőkegyűjtő (hagyományos vagy unit-linked) életbiztosítások adózásáról is szót ejtek.

Az első és legfontosabb tudnivaló, hogy az életbiztosítási szerződések 2019-ben esedékes évfordulója után befizetett díjakat érinti az adóváltozás. Tehát a 2019. év végén évfordulós szerződések egész évben a 2018-as szabályok szerint adóznak, melynek szabályairól itt olvashat bővebben.

Kockázati életbiztosítások

A kockázati életbiztosítások azok a termékek, melyek csak és kizárólag akkor szolgáltatnak, amennyiben a biztosított elhalálozik egészségi vagy baleseti okból kifolyólag. Természetesen kiegészítő biztosítások is köthetőek hozzá, de ezen megoldások célja elsősorban a haláleset következtében előálló anyagi stressz csökkentése. Csúnya néven ember casco-nak is szokták hívni, hiszen amennyiben nem történik káresemény, akkor a befizetett díj nem jár vissza. Ez alól az egyik üdítő kivétel a Generali Testőr biztosítása, amelyik a befizetett díjak 20%-át visszaadja, amennyiben a biztosítás lejáratáig nem történik kárkifizetés.

Nézzük a kockázati biztosítások adózását. Igazából egyszerű a dolgunk, ugyanis a NAV tájékoztatója egyértelműen fogalmaz:

"a munkáltató által munkavállaló javára fizetett kockázati életbiztosítások után úgy kell adózni, mintha bér jellegű jövedelmet kapna."

Emlékeztetőül: korábban a mindenkori minimálbér 30%-ig adómentesen volt adható az élet-, baleset- és egészségbiztosítás. 2019. január 1-től ez a szabály változott, mostantól a teljes összeg a munkavállaló munkaviszonyból származó jövedelmének minősül, és így adóköteles. Ugyanez a szabály érvényes az egyéni és a csoportos személybiztosításokra is.

A munkáltatónak fontos, hogy az így kifizetett adóköteles biztosítási díj nem tekinthető egyes meghatározott juttatásnak. Abban az esetben viszont, amikor csoportos biztosításként kötötte a cég a szerződést olyan módon, hogy nem határozható meg az egyes biztosítottakra jutó biztosítási díj - korban eltérő nagy számú biztosított esetén gyakori -, akkor továbbra is egyes meghatározott juttatásként, tehát céges adózással lehet elszámolni. Ilyen esetben tehát nem keletkezik a magánszemélynek adófizetési kötelezettsége.

Fontos kitétel, hogy az adójógszabályi változás csak a 2019-ben esedékes biztosítási évforduló után megfizetett esedékes díjakra vonatkozik, az ez előtt esedékes és befizetett biztosítási díjak a korábbi jogszabály szerint adóznak. Tehát nem a befizetés időpontja, hanem annak esedékessége a fontos az adózás szempontjából.

Sokan nem tudják, de a vagyonbiztosítások élet-, baleset-, és egészségbiztosítási díjrésze is adókötelessé vált 2019-től.

Tőkegyűjtő életbiztosítások: unit linked és hagyományos életbiztosítások adózása

A legnagyobb változás a tőkegyűjtő és/vagy befektetési egységekhez kötött biztosítások adózásában, hogy amennyiben a szerződést egy gazdálkodó vagy egyéb szervezet kötötte, mint szerződő és a kedvezményezett magánszemély, akkor 2019-től már nemcsak a céget, mint kifizetőt terheli adófizetési kötelezettség, hanem a magánszemélyt is.

Átmeneti szabály: amennyiben a biztosítási évforduló 2018-ban elkezdődött, akkor a biztosítási évfordulóig - tehát nem a naptári, hanem a biztosítási évforduló a kulcs dátum - a 2018-a szabályok szerint kell adózni a tőkegyűjtő életbiztosítások után.

Fontos tudatosítani tehát, hogy nem a biztosítási díj befizetése a mérvadó adózás szempontjából, hanem az esedékesség. Így amennyiben 2019-ben fizette be a biztosítás díját, de még 2018-ban évfordulós szerződés díja vált esedékessé, akkor a 2018-as szabályokat kell alkalmazni. Előfordul azonban olyan eset is, amikor a biztosító által kiküldött, 2019.január 1. évfordulós esedékes havi díjat a számla ellenében már 2018-ban befizette a cég. Ilyenkor a 2019-es adózási szabályok szerint kell eljárni.

Szeretném kiemelni, hogy az új adójogszabály következtében nem változnak meg az alábbi adózási feltételek:

- kamatjövedelem szabályai, melynek mértéke továbbra is 15%, a kedvezményes kamatozás pedig 7,5%, ill. akár 0% is lehet.

- a magánszemély által kötött és fizetett életbiztosítások szabályai

- a nyugdíjbiztosítások szabályai: 20% adójóváírás évente legfeljebb 130 ezer Ft-ig.

Emlékeztetőül: 2018-ban a magánszemély kedvezményezettként történő megjelölésekor a rendszeres és eseti biztosítási díjat az egyes meghatározott juttatások szabályai szerint kellett és kell megfizetni egészen a 2019-es biztosítási évfordulóig. Ennek mértéke a biztosítási díj 40,71%-a. (a díjat 18%-kal növelt mértékét terheli az szja és az EHO, részletesen itt olvashat róla). Ez azt jelenti, hogy a magánszemélyt nem terheli adófizetési kötelezettség. Ezt követően lépnek életbe a 2019-es szabályok.

Ha szeretne dolgozóira életbiztosítást kötni, akkor javaslom, hogy előtte személyesen egyeztessünk, így az adózással és magával a szolgáltatással kapcsolatos kérdéseket is nyugodt körülmények között át tudjuk beszélni. Ehhez itt foglalhat időpontot.

Van azonban két speciális eset, melyek eltérnek az előbb ismertetett szabályoktól:

- amennyiben a magánszemély a szerződő, de a díjat a cég fizeti - jellemzően a biztosítás díjának fizetését cafeteria keretében átvállalja a munkáltató -, akkor már 2018-ban is az “új” szabályok szerint kell és kellett adózni. Tehát mintha munkabért kapott volna a munkavállaló. Ilyen szerződések magánszemély általi visszavásárlásakor a biztosító úgy tekinti, mintha a munkavállaló fizette volna be a díjat, tehát a kifizetéskor nem vonja le az szja-t.

- Egyéni vállalkozó esetében, amennyiben a vállalkozó, mint magánszemély a biztosított, akkor úgy kell tekinteni, mintha a magánszemély kötötte volna a biztosítást, így az költségként nem számolható el. Ez a szabály 2013.01.01-től él, így csak azokat a szerződéseket érinti a változás, ahol az egyéni vállalkozó alkalmazottja a biztosított.

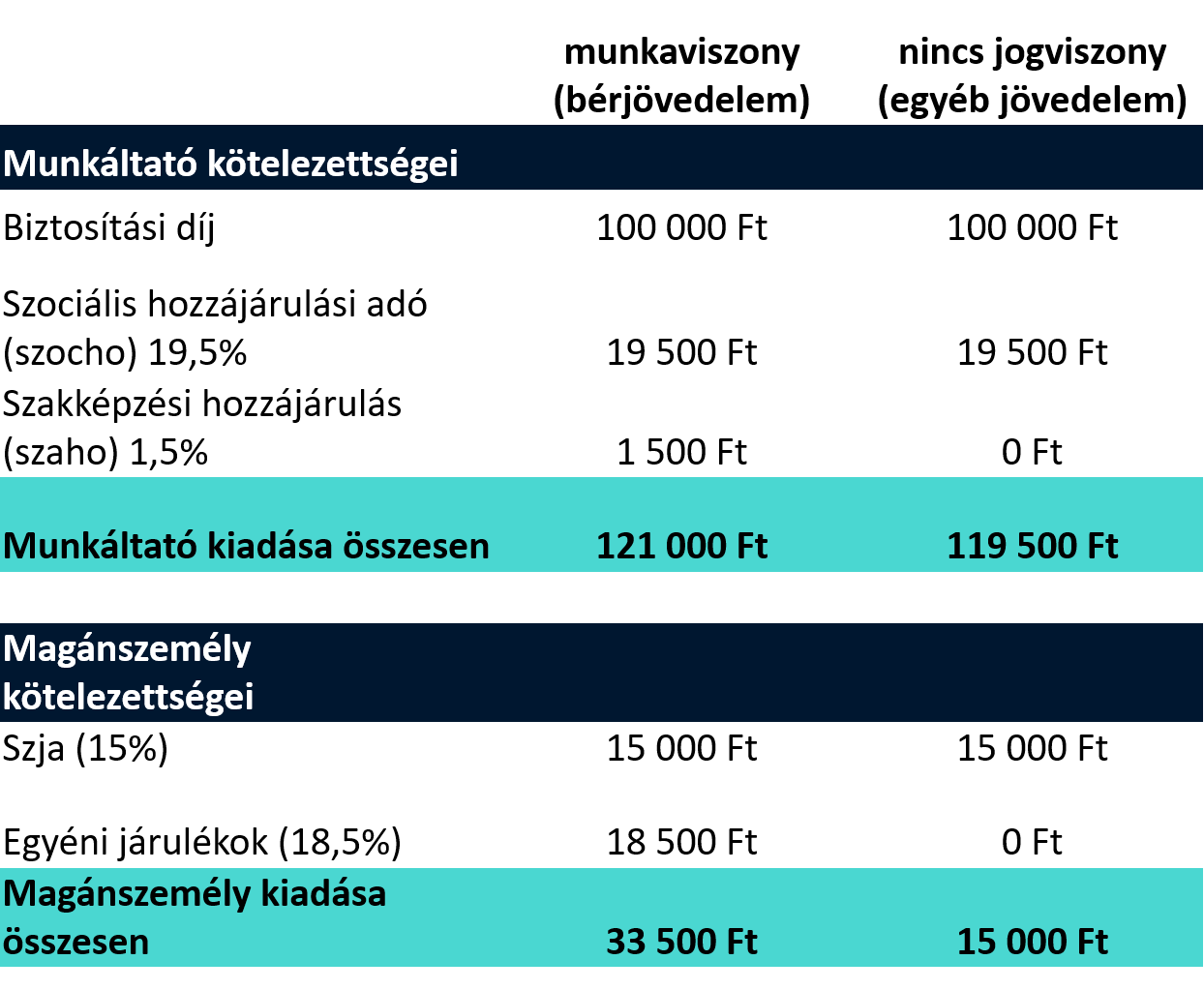

FONTOS! A tőkegyűjtő életbiztosítások esetében jogviszony szerint kell megállapítani az adófizetési kötelezettséget.

Ez azt jelenti, hogy amennyiben a kifizető gazdálkodó szervezet és a magánszemély között jogviszony áll fenn, pl. munkáltató-munkavállaló, akkor a megfizetett biztosítási díjat munkabérként kell leadóznia mindkét félnek. Amennyiben azonban a magánszemély nem alkalmazottja, vezető tisztségviselője vagy tagja a cégnek, tehát NINCS közöttük jogviszony, akkor a biztosítás díját egyéb jövedelemként kell elszámolni, és szintén mindkét félnek le kell adóznia.

Fentieket az egyszerűbb megérthetőség kedvéért egy példán keresztül táblázatos formában is bemutatom:

Létezik egy lehetőség, amikor sem a cégnek, sem a munkavállalónak nem keletkezik adófizetési kötelezettsége: amennyiben a haláleseti és/vagy a lejárati kedvezményezett maga a cég. Ekkor azonban nem költségként, hanem követelésként kell szerepeltetni a biztosítási díjat a vállalkozás könyvelésében.

Költség vagy követelés?

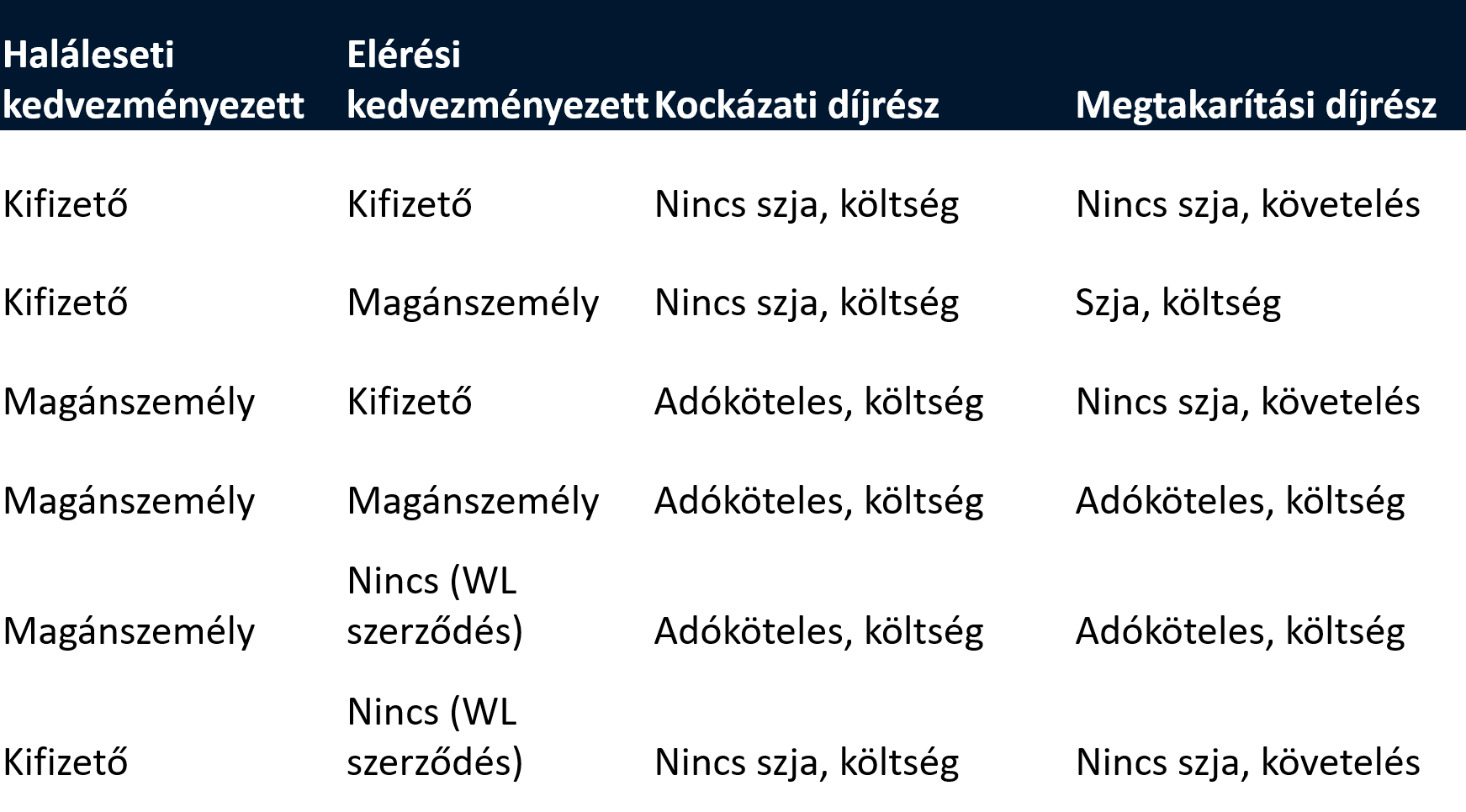

Alapvetően a kedvezményezett személye és az a tény, hogy a kockázati díjrész elkülöníthető-e, meghatározza, hogy miként lehet könyvelni a biztosítás díját.

Alapszabály, hogy amennyiben a kedvezményezett magánszemély, akkor a biztosítás díját költségként, amennyiben a kedvezményezett maga a kifizető gazdálkodó szervezet, akkor követelésként kell könyvelni. Ez utóbbi könnyen levezethető logikailag is, hiszen amennyiben a cég a kedvezményezett, akkor nem tekinthető a díj személyi jellegű ráfordításnak, sőt végleges vagyonvesztésnek sem, hiszen abból később részesülni fog a szervezet. Épp ezért kell a biztosítóval szembeni követelésként nyilvántartania a biztosítás díját egészen addig, amíg visszavásárolja azt. Ekkor ugyanis meg kell szüntetnie a követelést, majd pénzügyi műveletek bevételeként vagy ráfordításaként kell elszámolnia azt. Az olyan szerződések, melyek kockázati díjrésze elkülöníthető, a kockázati díjrész szolgáltatás vásárlásnak minősül, így az költségként elszámolható.

Jogosan merül fel a kérdés, hogy mi a különbség, melyikkel járok jobban, mint cég?

Amennyiben a cég hitelt is szeretne felvenni, akkor nem szerencsés, ha a követelések összege túl nagyra duzzad, ezért érdemesebb magánszemélyt megjelölni kedvezményezettként. Természetesen ez adózási szempontból kedvezőtlenebb, így érdemes mérlegelni az előnyöket, hátrányokat. Ebben a folyamatban szívesen segítünk akár személyesen is.

Az életbiztosítási szerződések tartalmaznak egy lehetőséget, miszerint bármikor lehetőség van a kedvezményezett megváltoztatására, így jelentősen átalakítható egy cég biztosítási portfóliója adózási szempontból. Kérdés mindig az eredeti célok tisztázása és az ennek leginkább megfelelő kedvezményezettek megválasztása.

Mi történik egy kedvezményezett megváltoztatásakor?

Amennyiben magánszemélyről kifizetőre, tehát gazdálkodó szervezetre állítjuk a kedvezményezett személyét, a módosítást követően befizetett díjakat követelésként kell nyilvántartani. Az addig befizetett díjak elszámolását ez a változás nem érinti.

Amennyiben azonban a céget, mint kedvezményezettet módosítják magánszemélyre, akkor az addig követelésként nyilvántartott díjak és a módosítás után fizetett díjak mind a magánszemély jövedelmének számítanak, és azokat a fent említett szabályok szerint kell elszámolni és leadózni mind a kifizetőnek, mind a magánszemélynek.

Fontos kitétel, hogy amennyiben a szerződő személyét változtatja kifizetőről magánszemélyre, akkor ez is úgy adózik, mintha a kedvezményezettet változtattuk volna meg, így szintén jövedelmet kell adózni. Ennek oka könnyen belátható, hiszen a szerződő, mint a szerződés “ura” bármikor visszavásárolhatja a szerződést, így jövedelmet szerezhet belőle.

Az alábbiakban összefoglalom Önnek, hogy milyen szabályok szerint kell az egyes biztosításokat könyvelésében feltüntetni és elszámolni:

Mi történik akkor, amikor a biztosító fizet, azaz a szerződő visszavásárolja a tőkegyűjtő életbiztosítását?

Meg kell különböztetni azt az esetet, amikor magánszemély, illetve amikor cég vásárolja vissza a szerződést. Első esetben, tehát amikor magánszemély a visszavásárló - ő kapja a visszavásárlási összeget -, először szükség van szerződő módosításra. Amíg ugyanis a cég a szerződő, addig a magánszemély értelemszerűen nem tud rendelkezni az összegyűjtött összeg felett. Miután ez megtörtént, szintén két esettel állhatunk szemben

- 2018. január 1. előtt kötött, lejárati értékkel rendelkező, élethosszig tartó életbiztosítást kötött a cég.

- Lejárati dátummal rendelkező életbiztosítást vagy 2018. január 1. után kötött lejárati értékkel rendelkező élethosszig tartó életbiztosítást vásárolunk vissza.

Teendő az első esetben

A korábban adómentesen elszámolt díjrész után meg kell fizetni az adókat, de értelemszerűen a már leadózott díjrész után nem. Ez utóbbi azonban csak a 2018. jan. 1. után fizetett adóköteles díjakat érinti, függetlenül attól, hogy 2018-ban még kedvezményesen adózott.

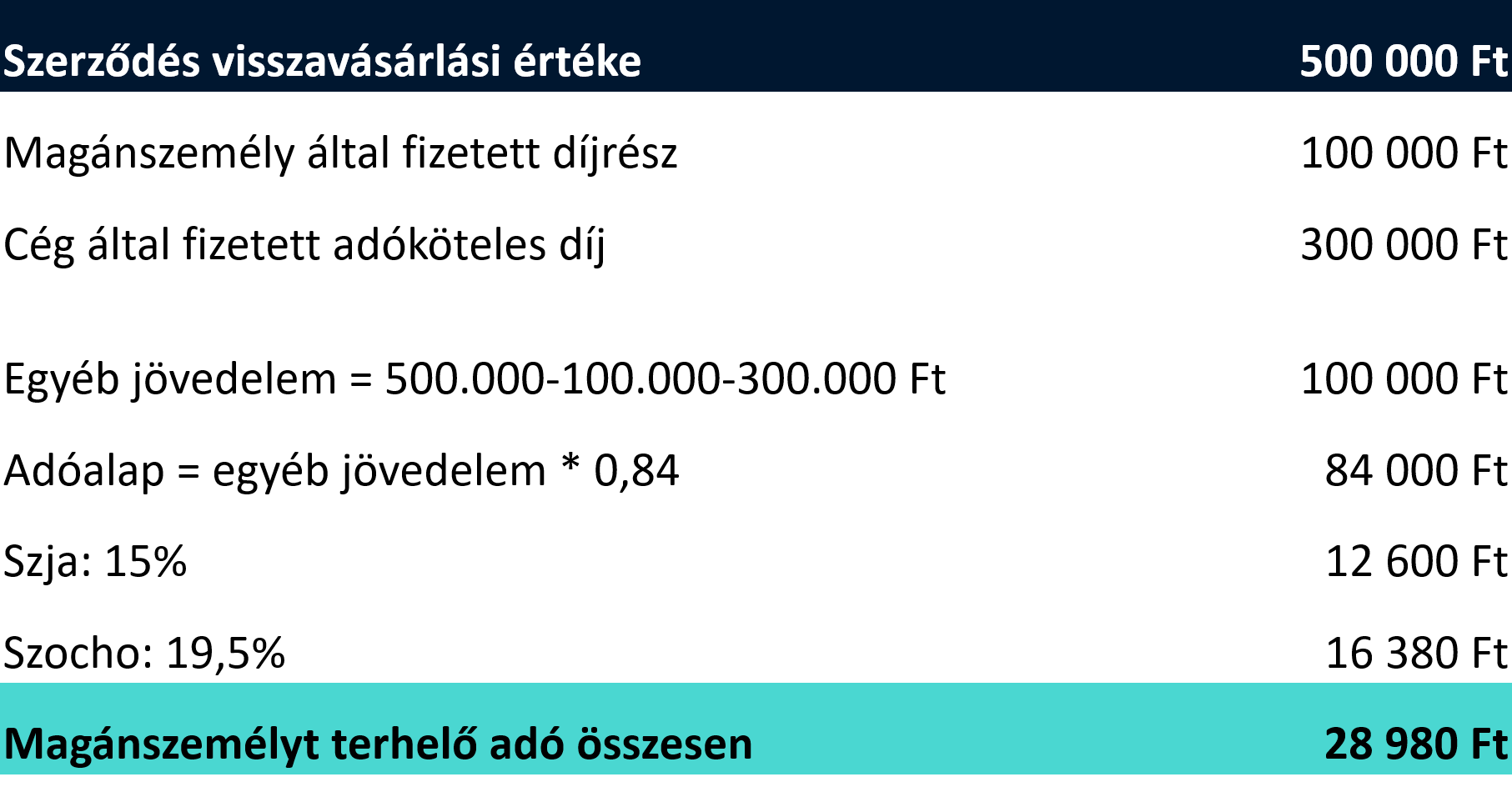

Hogyan kell kiszámolni és megfizetni az adót? Az életbiztosítás visszavásárlási értékéből le kell vonni a magánszemély által befizetett díjrészt (amennyiben volt ilyen) és a fennmaradó összeg 84%-a után kell megfizetni a 15% szja-t (személyi jövedelemadó) és a 19,5%-os szociális hozzájárulási adót (szocho). Fontos azonban, hogy míg az szja-t a biztosító levonja a kifizetett visszavásárlási értékből, addig a szocho-t a magánszemélynek kell bevallania és befizetnie a NAV-nak.

Példán keresztül:

Második eset

A folyamat lényegesen egyszerűbb, hiszen már megfizettük a közterheket. Épp ezért a kamatadó szabályai szerint kell eljárni és azt megfizetni. Ennek mértéke jelenleg 15%, de szerződéskötést követő 6 év után ennek a felét kell megfizetni, 10 év után pedig megszűnik a kamatadó fizetési kötelezettség.

Mi történik abban az esetben, amikor cég vásárolja vissza a szerződést?

Ekkor a biztosító természetesen a teljes visszavásárlási értéket kifizeti (nem von le szja-t), a vállalkozásnak pedig pénzügyi műveletek egyéb bevételeiként kell azt elszámolnia. Természetesen amennyiben volt követelésként nyilvántartott összeg, akkor azt ebből le kell vonnia.

Létezhet olyan eset is, amikor a cég magánszemélyt jelöl meg a visszavásárlási összeg címzettjeként. Ekkor két gazdasági eseményt kell lekönyvelnie: először a biztosítótól származó összeget bevételként, majd a a magánszemélynek kifizetett összeget jövedelem juttatásként kell elszámolnia.

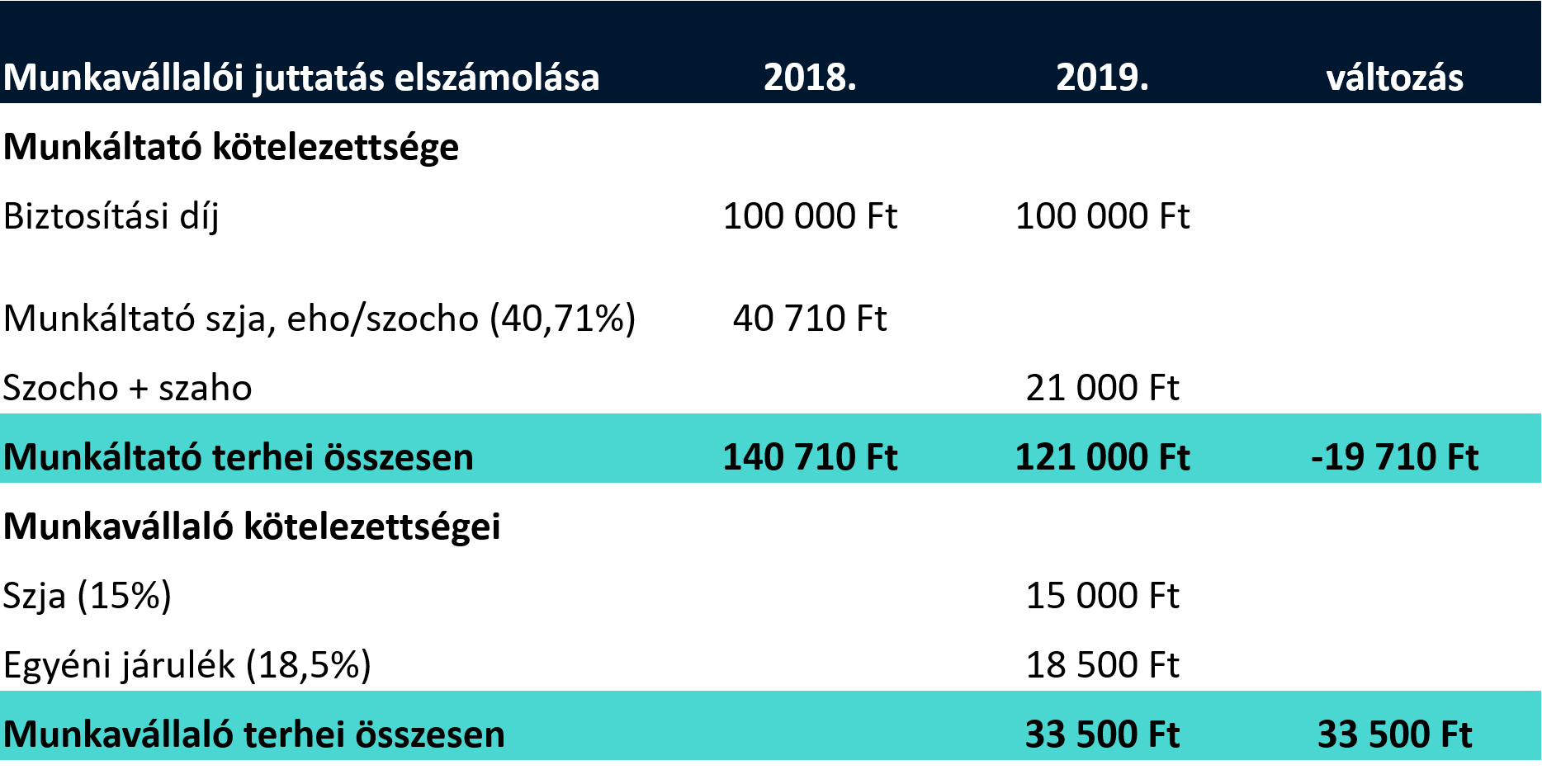

Fentiekből látható, hogy 2019-től tisztán számviteli szempontból nem éri meg jobban életbiztosítást adni juttatásként a munkavállalónak, mintha bért fejlesztene. Mit lehet és mit érdemes azonban tenni a már meglévő szerződésekkel és van-e indok arra, hogy új szerződést kössön cégként?

Minden marad a régiben

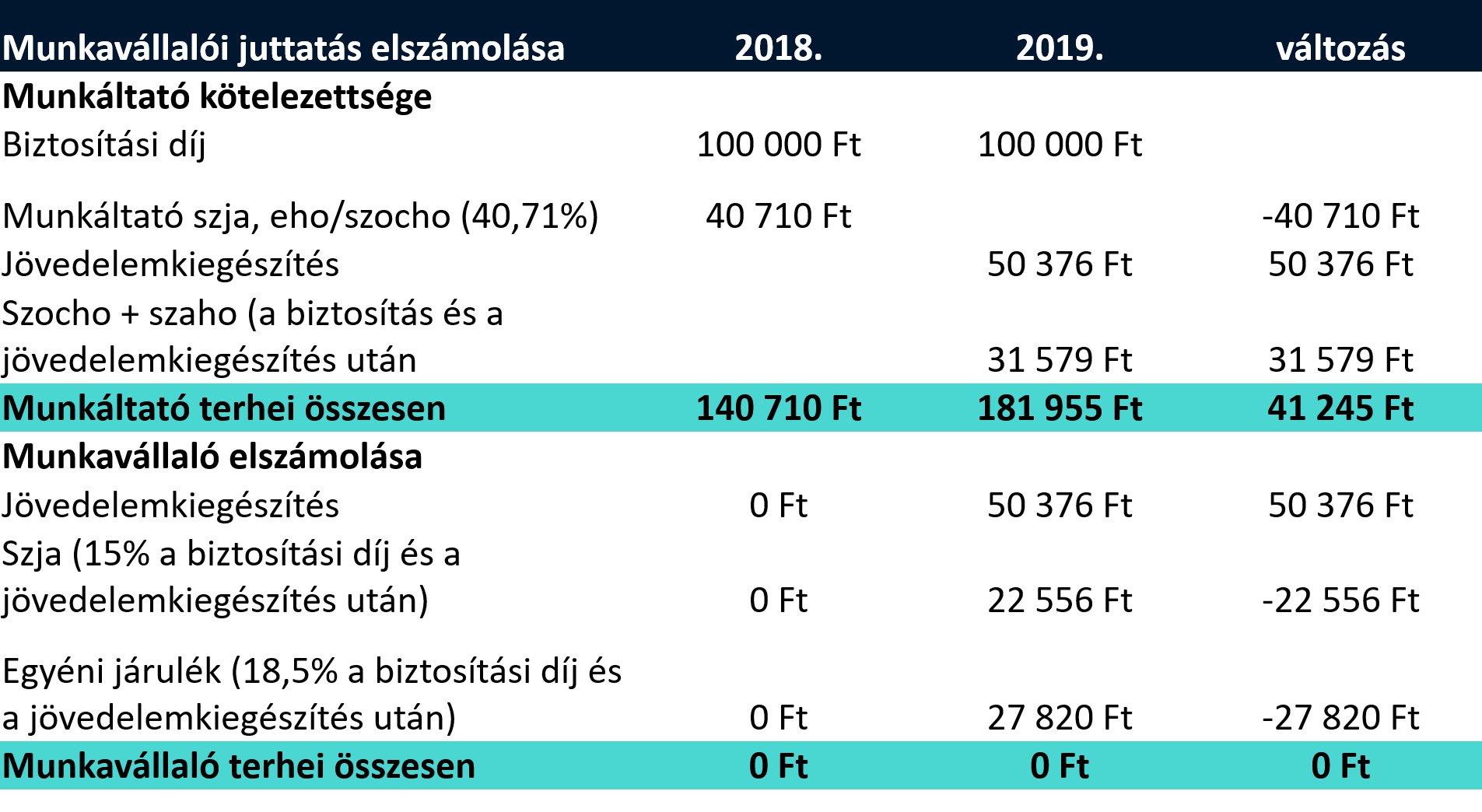

A cég fizeti a magánszemély érdekében kötött életbiztosítást. Ekkor a magánszemély terhe növekszik, a vállalkozás terhe viszont csökken. A lenti táblázatból azonban az is kiderül, hogy jobban nő a magánszemély terhe, mint amennyivel a vállalkozás terhe csökken. A 2018-as szabályok pontosabb megértéséhez kattintson ide.

Jövedelemkiegészítés

Amennyiben a cég úgy dönt, hogy a munkavállaló jövedelmét kiegészíti, hogy őt ne érintse hátrányosan a változás, akkor értelemszerűen a vállalkozás terhe növekszik az alábbiak szerint.

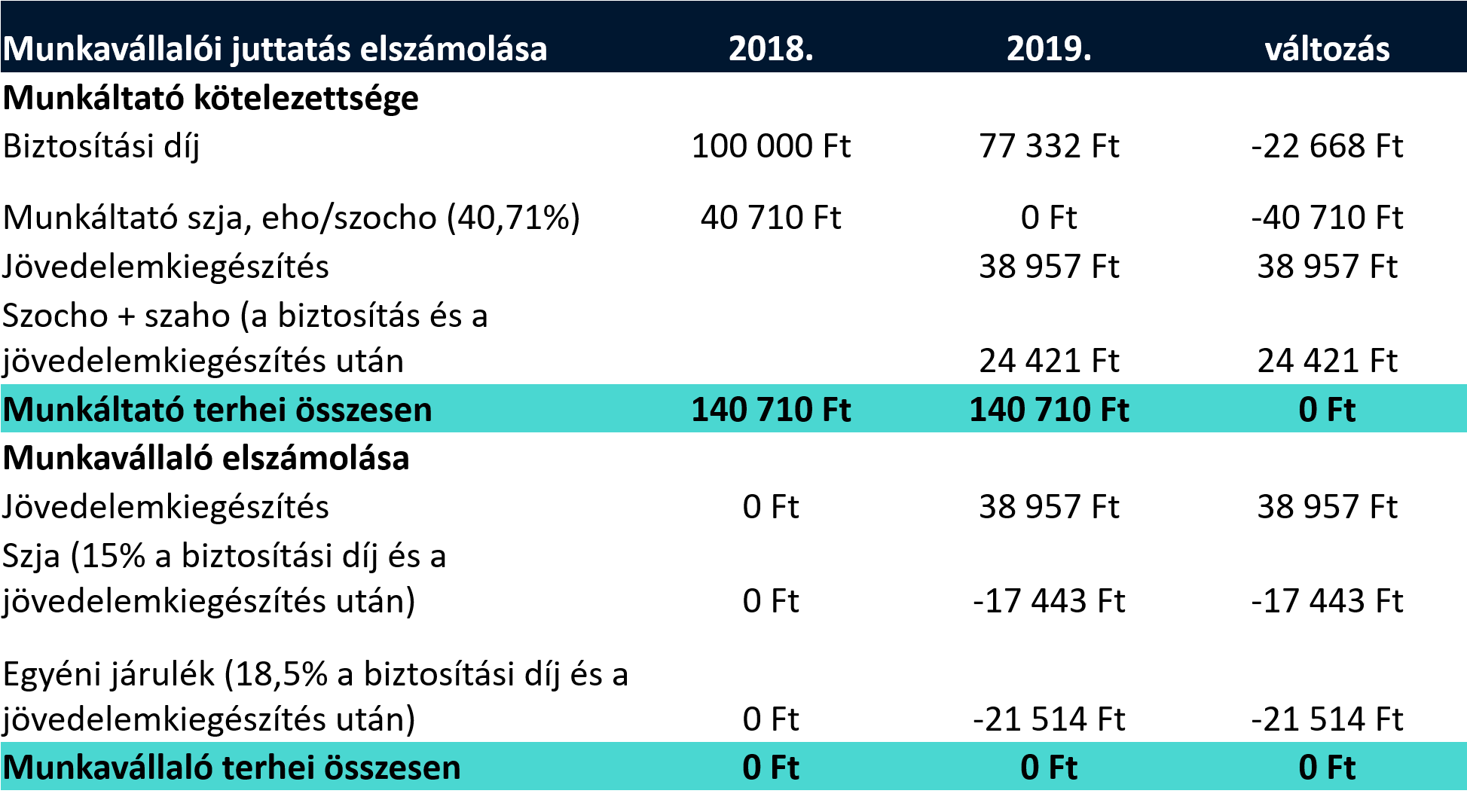

Díjcsökkentés

Az életbiztosítások díját lehet csökkenteni, így megfelelő számítással az adóteher megmaradhat ugyanazon a szinten, mint 2018-ban. Ez természetesen a megtakarítás rovására fog menni, ezért nem érdemes túlzásba esni a díjcsökkentéssel, de elérhető, hogy legalább ne nőjön az adó- és járulékteher. Egy lehetséges példa:

Díjmentesítés

Az életbiztosítás díjmentesítésével további díjfizetés nélkül fenntarthatja a szerződést. Így nem növekszik a juttatás értéke, de adózási kötelezettsége sem keletkezik, a visszavásárláskor esedékes fizetnivalókon kívül természetesen.

Szerződőmódosítás

A biztosított magánszemély átveheti a szerződést, mint szerződő. A legtöbb esetben úgyis ezzel a céllal kötötték a szerződést, így most erre sort lehet keríteni. Így a magánszemély olyan megtakarítási szerződéshez jut, melynek a kezdeti - sokszor igen magas - költségeit a cég már megfizette, tehát érdemes azt megtartani, esetleg egy díjmódosítással saját igényekre átalakítani.

Átdolgozás

Az előző ponthoz kapcsolódik az a lehetőség, hogy a magánszemély nemcsak átvenni tudja a szerződést, de egyes szerződéstípusok esetén lehetősége van arra, hogy átdolgozza új nyugdíjbiztosítássá. Ekkor a felhalmozott megtakarítás - mely a nyugdíjbiztosítás első megtakarítási összegét is fogja jelenteni - a magánszemélyt 20% adójóváírásra fogja jogosítani a nyudíjbiztosítási törvényi szabályozás szerint.

Vélemény

Ésszerű és jogos kérdésként merülhet fel, hogy érdemes-e egyáltalán megtartani a meglévőt vagy életbiztosítást kötni ezek után egy gazdálkodó szervezetnek?

Véleményem szerint IGEN. A halasztott kifizetés jelentős motivációt jelenthet a jelenlegi szűk munkaerő kínálati helyzetben. Az életbiztosítási szolgáltatás a cég gondoskodását, a munkavállaló családja iránti gondoskodását fejezheti ki. A tisztán kockázati életbiztosítások pedig továbbra is a leghatékonyabb védelmet jelentik a néhány ember által tulajdonolt vagy vezetett cégek számára az egyik tulajdonos elhalálozása esetére.

Szeretném még egyszer kiemelni, hogy a vagyonbiztosítások mellé kiegészítőként kötött életbiztosításokat is érinti a szabyályozás változása, amennyiben a magánszemély kockázati díjrésze elkülönítetten fel van tüntetve a szerződésben.

Kérem, hogy kérdéseivel forduljon hozzánk bizalommal, akár kommentben, akár elérhetőségeinken vagy foglaljon időpontot ide kattintva.